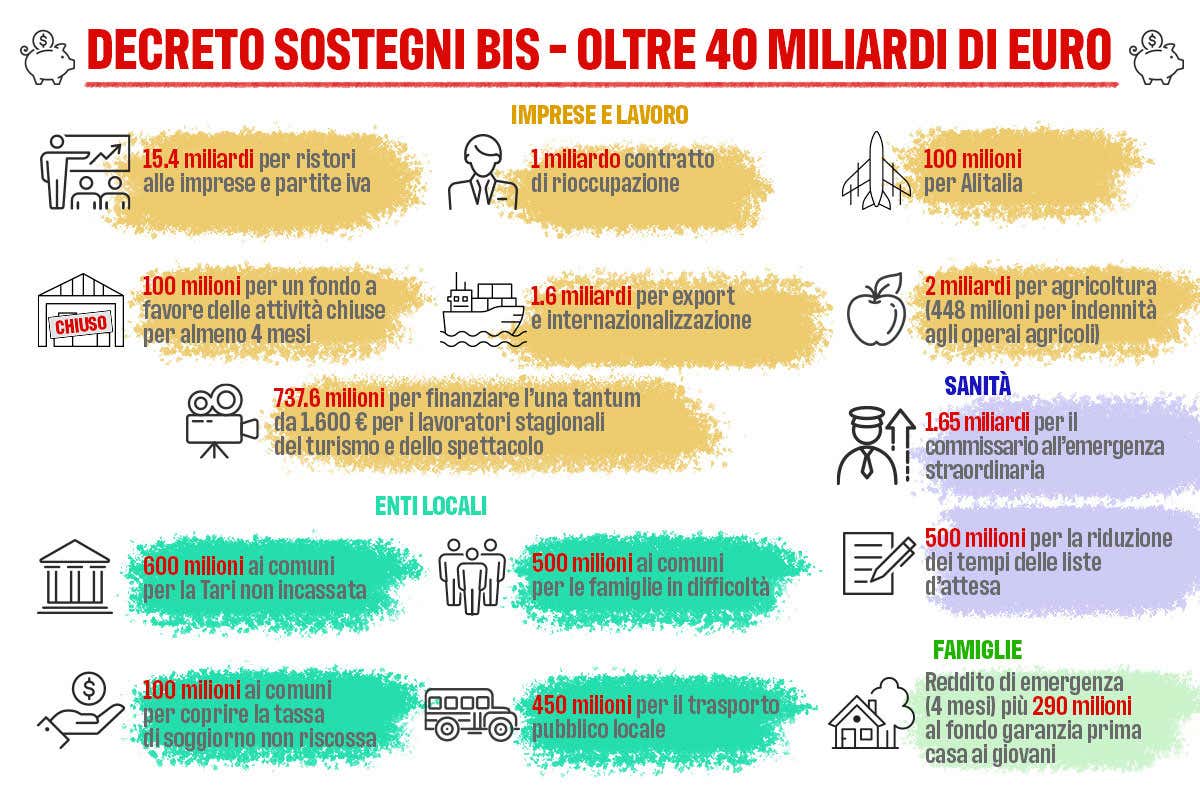

Il Decreto Sostegni Bis varato dal Governo porta una dota di 40 miliardi di euro che va in aiuto delle imprese colpite dalla crisi legata alla pandemia Covid. Il nuovo decreto prevede circa 15,4 miliardi di euro a fondo perduto e un meccanismo di calcolo che allarga la platea di beneficiari a 370mila nuove imprese o partite Iva. A queste risorse vanno poi aggiunti interventi sui costi fissi, sul lavoro e sul sostegno alla liquidità delle aziende.

Tutti gli aiuti del Decreto Sostegni BisLa novità maggiore riguarda

il meccanismo di calcolo degli aiuti spettanti alle aziende in difficoltà.

Due le possibilità sul tavolo. La prima è legata all’

automatismo dei ristori e prevede l’erogazione del contributo a fondo perduto in base al confronto fra il fatturato 2019 e quello 2020, con la

possibilità di integrazione per tener conto delle chiusure dei primi tre mesi del 2021. Un sistema che punta a far rientrare fra i beneficiari anche quelle aziende che non hanno ricevuto i sostegni di marzo a causa di entrate discontinue che non permettevano di certificare la perdita del 30% del fatturato che dà accesso agli aiuti. La seconda riguarda

il periodo di riferimento che ora può essere indicato nel confronto fra il volume d’affari generato

fra l’1 aprile 2020 e il 31 marzo 2021 in rapporto allo stesso lasso di tempo dell’anno precedente.

Tra Sostegni e Sostegni Bis c'è stata molta confusione. Ecco allora, punto per punto, tutto quello che si può sfruttare grazie al Decreto.

Contributo a fondo perduto

L’art. 1 del Sostegni Bis prevede un nuovo contributo a fondo perduto per i soggetti titolari di partita Iva, articolato sostanzialmente in tre componenti:

- un contributo “automatico” pari a quello dell’art. 1 del DL 41/2021 (“Sostegni”);

- se più conveniente, un contributo “alternativo” calcolato su un diverso periodo di riferimento;

- un ulteriore contributo, con finalità perequativa, legato al risultato economico d’esercizio.

Cosa significa contributo automatico

Il contributo “automatico” è riconosciuto ai soggetti che:

- hanno la partita Iva attiva al 26.5.2021 (data di entrata in vigore del Sostegni Bis);

- hanno presentato l’istanza e ottenuto il riconoscimento del contributo a fondo perduto di cui all’art. 1 del DL 41/2021 (e che non abbiano indebitamente percepito o che non abbiano restituito tale contributo).

Il nuovo contributo:

- spetta in misura pari a quello già riconosciuto dall’art. 1 del DL 41/2021;

- è corrisposto dall’Agenzia delle Entrate con la stessa modalità scelta per il precedente (accredito diretto o credito d’imposta da utilizzare in compensazione nel modello F24), senza necessità di presentare alcuna istanza.

Contributo alternativo

In alternativa al contributo automatico, è possibile beneficiare di un

contributo calcolato su un differente periodo temporale.

Soggetti beneficiari

Tale contributo spetta ai soggetti che svolgono attività d’impresa, arte o professione (o producono reddito agrario), titolari di partita IVA (attiva al 26.5.2021), residenti o stabiliti nel territorio dello Stato, a condizione che:

- i ricavi/compensi 2019 non siano superiori a 10 milioni di euro;

- l’ammontare medio mensile del fatturato e dei corrispettivi del periodo dall’1.4.2020 al 31.3.2021 sia inferiore almeno del 30% rispetto all’ammontare medio mensile del fatturato e dei corrispettivi dall’1.4.2019 al 31.3.2020.

Misura del contributo

Per i soggetti che hanno beneficiato del contributo di cui all’art. 1 del DL 41/2021, l’ammontare del contributo è determinato applicando alla

differenza tra l’ammontare medio mensile del fatturato/ corrispettivi del periodo 1.4.2020-31.3.2021 e quello relativo al periodo 1.4.2019-31.3.2020 le seguenti percentuali:

- 60%, per i soggetti con ricavi/compensi 2019 non superiori a 100.000,00 euro;

- 50%, per i soggetti con ricavi/compensi 2019 compresi tra 100.000,00 e 400.000,00 euro;

- 40%, per i soggetti con ricavi/compensi 2019 compresi tra 400.000,00 e 1 milione di euro;

- 30%, per i soggetti con ricavi/compensi 2019 compresi tra 1 e 5 milioni di euro;

- 20%, per i soggetti con ricavi/compensi 2019 compresi tra 5 e 10 milioni di euro.

Per i soggetti che non hanno beneficiato del contributo di cui all’art. 1 del DL 41/2021, l’ammontare del contributo è determinato applicando alla suddetta differenza le seguenti percentuali:

- 90%, per i soggetti con ricavi/compensi 2019 non superiori a 100.000,00 euro;

- 70%, per i soggetti con ricavi/compensi 2019 compresi tra 100.000,00 e 400.000,00 euro;

- 50%, per i soggetti con ricavi/compensi 2019 compresi tra 400.000,00 e 1 milione di euro;

- 40%, per i soggetti con ricavi/compensi 2019 compresi tra 1 e 5 milioni di euro;

- 30%, per i soggetti con ricavi/compensi 2019 compresi tra 5 e 10 milioni di euro.

Per tutti i soggetti, il contributo non può essere superiore a 150.000 euro.

Modalità di riconoscimento

Il contributo è riconosciuto previa presentazione di un’apposita istanza telematica all’Agenzia delle Entrate, le cui modalità e termini di presentazione saranno stabiliti con un apposito provvedimento. Per i soggetti obbligati alle comunicazioni delle liquidazioni periodiche Iva, l’istanza può essere presentata solo dopo la presentazione della comunicazione riferita al primo trimestre 2021.

Il contributo, a scelta del contribuente, può essere alternativamente riconosciuto:

- direttamente tramite bonifico da parte dell’Agenzia delle Entrate;

- sotto forma di credito d’imposta, da utilizzare in compensazione mediante il modello F24.

Coordinamento con il contributo “automatico”

I soggetti che abbiano comunque beneficiato del contributo “automatico” potranno ottenere l’eventuale maggior valore del contributo “alternativo”. In tal caso, il contributo già corrisposto o riconosciuto sotto forma di credito d’imposta dall’Agenzia delle Entrate verrà scomputato da quello da riconoscere. Se dall’istanza per il riconoscimento del contributo “alternativo” emerge un contributo inferiore rispetto a quello spettante in “automatico”, l’Agenzia non darà comunque seguito all’istanza.

Contributo perequativo

Viene previsto un ulteriore contributo a fondo perduto con

finalità perequativa (ovvero volta a colmare "buchi" nei fatturati delle aziende), subordinato all’autorizzazione della Commissione europea. Tale contributo spetta a condizione che vi sia un

peggioramento del risultato economico d’esercizio relativo al periodo d’imposta in corso al 31.12.2020 rispetto a quello del periodo d’imposta in corso al 31.12.2019, in misura pari o superiore a una percentuale che sarà definita con un apposito decreto del ministero dell’Economia e delle Finanze.

L’ammontare di tale contributo è determinato applicando alla differenza tra i suddetti risultati economici d’esercizio (al netto di tutti i contributi a fondo perduto ricevuti) una percentuale che sarà definita da un prossimo decreto del Ministero dell’Economia e delle Finanze.

Il contributo è riconosciuto previa presentazione di un’apposita istanza all’Agenzia delle Entrate, il cui contenuto e termini di presentazione saranno definiti con un successivo provvedimento.

L’istanza potrà tuttavia essere trasmessa solo se la dichiarazione dei redditi relativa al periodo d’imposta in corso al 31.12.2020 sia presentata entro il 10-9-2021.

Crediti d'imposta per gli affitti di locali ad uso non abitativo

L’art. 4 del Sostegni Bis interviene sul

credito d’imposta per i canoni di locazione di immobili ad uso non abitativo, che viene:

- da un lato, prorogato per altre 3 mensilità (fino al 31.7.2021), per i soggetti cui già spettava fino al 30.4.2021 ai sensi dell’art. 28 co. 5 del DL 34/2020;

- dall’altro, ulteriormente esteso, per i mesi da gennaio 2021 a maggio 2021, a nuove condizioni, ad altri soggetti.

Credito d'imposta per il turismo

Il credito d’imposta per i canoni di locazione ad uso non abitativo viene esteso fino al 31.7.2021 (invece che fino al 30.4.2021, come precedentemente previsto), per:

Misura e condizioni del credito d’imposta per il turismo: si ricorda che il credito d’imposta spetta, a tali soggetti, nella misura del 60% dei canoni di locazione, concessione o leasing, ovvero del 50% dei canoni di affitto d’azienda (30% per agenzie di viaggio e tour operator, secondo l’interpretazione più rigorosa):

- a prescindere dal volume di ricavi e compensi registrato nel periodo d’imposta precedente;

- a condizione che abbiano subito una diminuzione del fatturato o dei corrispettivi nel mese di riferimento dell’anno 2021 di almeno il 50% rispetto allo stesso mese dell’anno 2019.

Aiuti al mondo del turismo

Aiuti al mondo del turismo

Estensione del credito d'imposta per le mensilità gennaio-maggio 2021

Viene introdotta una “nuova versione” del

credito d’imposta per le locazioni, operante per i primi

5 mesi del 2021 (da gennaio 2021 a maggio 2021), che opera a condizioni in parte diverse da quelle richieste dall’art. 28 del DL 34/2020.

Il “nuovo” credito d’imposta per le locazioni, dal punto di vista soggettivo, riguarda:

- i soggetti esercenti attività d’impresa, arte o professione, con ricavi o compensi non superiori a 15 milioni di euro nel secondo periodo d’imposta antecedente a quello in corso al 26.5.2021 (anno 2019, per i soggetti “solari”);

- gli enti non commerciali, compresi gli enti del Terzo settore e gli enti religiosi civilmente riconosciuti.

Limite di 15 milioni di ricavi: rispetto al credito d’imposta spettante per il 2020, cambia, per i soggetti esercenti attività d’impresa, arte o professione, il limite massimo di ricavi/compensi che consente l’accesso al beneficio, che passa da 5 a 15 milioni di euro, mentre non muta il periodo di riferimento, che resta il 2019 (per i soggetti “solari”).

Misura del credito e ambito oggettivo: Per i mesi da gennaio a maggio 2021, anche il “nuovo” credito d’imposta spetta nella:

- misura del 60% dei canoni di locazione, di leasing o di concessione di immobili ad uso non abitativo destinati allo svolgimento dell’attività industriale, commerciale, artigianale, agricola, di interesse turistico o all’esercizio abituale e professionale dell’attività di lavoro autonomo;

- misura del 30% dei canoni di contratti di servizi a prestazioni complesse o di affitto d’azienda, comprensivi di almeno un immobile a uso non abitativo destinato alle medesime attività;

- misura del 60% per gli enti non commerciali, compresi gli enti del Terzo settore e gli enti religiosi civilmente riconosciuti, in relazione al canone di locazione, di leasing o di concessione di immobili ad uso non abitativo destinati allo svolgimento dell’attività istituzionale.

Condizioni agevolative: calo del fatturato: per quanto concerne le condizioni di applicazione del credito d’imposta, il decreto “Sostegni-bis” introduce alcune

novità in relazione alla condizione del calo del fatturato, atteso che il credito d’imposta sui canoni da gennaio 2021 a maggio 2021, spetta, ai soggetti locatari esercenti attività economica, “a condizione che l’ammontare medio mensile del fatturato e dei corrispettivi del periodo compreso tra il 1° aprile 2020 e il 31 marzo 2021 sia inferiore almeno del 30 per cento rispetto all’ammontare medio mensile del fatturato e dei corrispettivi del periodo compreso tra il 1° aprile 2019 e il 31 marzo 2020”.

Rispetto al credito d’imposta 2020 previsto dall’art. 28 del DL 34/2020, cambiano:

- sia l’ammontare del calo minimo di fatturato richiesto, che passa dal 50% al 30%;

- sia i periodi di riferimento per il confronto, che sono ora costituiti dal c.d. “anno pandemico”, dovendo confrontare l’ammontare medio mensile del fatturato riferito al periodo 1.4.2020-31.3.2021 con quello riferito al periodo “pre-pandemia” 1.4.2019 - 31.3.2020;

- sia il metodo di calcolo, atteso che il calo non deve più essere verificato mese per mese (come richiesto dall’art. 28 del DL 34/2020), bensì sull’ammontare medio mensile del fatturato dei periodi di riferimento.

Potranno quindi

beneficiare del credito d’imposta per tutte le prime 5 mensilità 2021 di canoni pagate, i conduttori che abbiano registrato un ammontare medio mensile del

fatturato, nel periodo 1.4.2020-31.3.2021,

inferiore almeno del 30% rispetto a quello registrato nel periodo 1.4.2019-31.3.2020. Restano esclusi dalla condizione del calo del fatturato i soggetti che hanno iniziato l’attività a partire dall’1.1.2019, mentre non sono più previste deroghe per i c.d. “Comuni calamitati”.

Quadro temporaneo sugli aiuti di Stato: Il credito d’imposta viene riconosciuto nel rispetto dei limiti e delle condizioni previste dal Quadro temporaneo sugli aiuti di Stato, di cui alla comunicazione 19.3.2020 C(2020) 1863 final e successive modifiche.

Altri crediti d'imposta

Viene introdotto un nuovo credito d’imposta per la sanificazione in favore di:

- soggetti esercenti attività d’impresa, arti e professioni;

- enti non commerciali, compresi gli enti del Terzo settore e gli enti religiosi civilmente riconosciuti;

- strutture ricettive extra-alberghiere a carattere non imprenditoriale dotate di codice identificativo.

Il credito d’imposta spetta per le spese sostenute:

- nei mesi di giugno, luglio e agosto 2021;

- per la sanificazione degli ambienti e degli strumenti utilizzati e per l’acquisto di dispositivi di pro¬tezione individuale e di altri dispositivi atti a garantire la salute dei lavoratori e degli utenti, comprese le spese per la somministrazione di tamponi per Covid-19.

Il credito d’imposta è riconosciuto in misura pari al

30% delle suddette spese, fino ad un massimo di 60mila euro per ciascun beneficiario, nel limite complessivo di 200 milioni di euro per l’anno 2021.

Proroga del credito d'imposta per la ristrutturazione degli alberghi

Viene prevista la

proroga al 2022 del credito d’imposta per la ristrutturazione degli alberghi, di cui all’art. 10 del DL 83/2014, nella misura del 65%. Con decreto del Ministro dello sviluppo economico, saranno stabiliti i criteri per la corretta indi¬vi¬duazione dei settori economici in cui operano i soggetti beneficiari del credito d’imposta in oggetto.

Proroga al 2021Per effetto delle novità, oltre che per il periodo d’imposta in corso al 10.3.2020 (2020, per i soggetti “solari”), l’incentivo viene riconosciuto anche per il periodo d’imposta in corso al 31.12.2021 (2021, per i soggetti “solari”).

Adempimeni per la fruizioneI soggetti che intendono avvalersi del credito d’imposta devono presentare un’apposita comunica¬zione all’Agenzia delle Entrate (adempimento non espressamente previsto dalla versione ori¬gina¬ria della disposizione).

Le modalità, i termini di presentazione e il contenuto della comunicazione saranno stabiliti con un provvedimento della stessa Agenzia.

Misura

L’agevolazione spetta nella misura del 30% del valore delle rimanenze finali di magazzino di cui all’art. 92 co. 1 del TUIR, eccedente la media del medesimo valore registrato nei tre periodi d’im¬posta precedenti a quello della relativa spettanza.

Limite massimo di riconoscimentoIl credito d’imposta è riconosciuto fino all’esaurimento dell’importo massimo dei limiti di spesa di:

- 95 milioni di euro, per l’anno 2021;

- 150 milioni di euro, per l’anno 2022.

Modalità di utilizzoL’incentivo è utilizzabile esclusivamente in compensazione nel modello F24, nel periodo d’imposta successivo a quello di maturazione. Pertanto, per i soggetti “solari”, i crediti d’imposta maturati nel 2020 e nel 2021 sono utilizzabili, rispettivamente, nel 2021 e nel 2022.

Incremento del limite annuo di crediti utilizzabili in compensazione del modello F24Per il solo anno 2021, viene incrementato da 700.000,00 a 2 milioni di euro il limite annuo, di cui all’art. 34 della L. 388/2000, dell’ammontare, cumulativo, dei crediti d’imposta e contributivi che possono essere:

- utilizzati in compensazione “orizzontale” nel modello F24, ai sensi dell’art. 17 del DLgs. 241/97;

- ovvero rimborsati ai soggetti intestatari di conto fiscale, con la procedura c.d. “semplificata”.

Si ricorda che, per l’anno 2020, il limite in esame era stato incrementato da 700.000,00 a un milione di euro (art. 147 del DL 34/2020). Il limite applicabile nel 2021 è quindi doppio rispetto a quello dello scorso anno, al fine di aumentare la liquidità delle imprese.

Subappaltatori edili: per quest’anno, il nuovo limite di 2 milioni di euro “assorbe” quindi il limite di un milione di euro previsto, a regime, per i subappaltatori edili, qualora il volume d’affari registrato nell’anno prece¬dente sia costituito, per almeno l’80%, da prestazioni rese in esecuzione di contratti di subappalto.

Crediti d’imposta agevolativi: Il limite di cui all’art. 34 della L. 388/2000 non è applicabile ai crediti d’imposta concessi per effetto di disposizioni di agevolazione o di incentivo fiscale (cfr. R.M. 24.5.99 n. 86), per i quali tuttavia vige l’apposito limite di 250.000,00 euro introdotto dall’art. 1 co. 53 della L. 244/2007 (salvo esplicite esclusioni dalla sua applicazione).

Proroga del versamento delle cartelle di pagamento

Le somme intimate tramite cartella di pagamento devono essere versate nei 60 giorni successivi alla data di notifica della cartella stessa. Per effetto dell’art. 9 del DL 73/2021, i pagamenti i cui termini scadono dall’8.3.2020 al 30.6.2021 de¬vono avvenire, in unica soluzione, entro la fine del mese successivo, cioè entro il 31.7.2021 (che slitta al 2.8.2021 in quanto il 31 luglio cade di sabato). Prima del DL 73/2021, il termine finale del periodo di sospensione era il 30.4.2021 e il pagamento sarebbe dovuto avvenire entro il 31.5.2021. Entro il 2.8.2021 le somme non devono, necessariamente, essere pagate tutte in unica soluzione, in quanto è possibile chiederne la dilazione. Durante il periodo di sospensione non vengono notificate le cartelle di pagamento.

Gli accertamenti: Il DL 73/2021 prevede espressamente che se le somme intimate con accertamento esecutivo scadono dall’8.3.2020 al 30.6.2021, il pagamento può avvenire entro il 2.8.2021. Ciò vale quindi per gli accertamenti in materia di imposte sui redditi, IVA e IRAP e in materia di fi¬scalità locale. Va detto che secondo la censurabile opinione dell’Agenzia delle Entrate la sospensione predetta non riguarda il pagamento che va eseguito a seguito di notifica dell’accertamento esecutivo, ma i pagamenti (che peraltro non hanno veri e propri termini) delle somme dopo che sono state affidate in riscossione.

Potenziamento dell'Aiuto Crescita Economica (Ace)

Per il solo 2021 è stata potenziata l’Ace, prevedendo un coefficiente del 15% sugli incrementi patrimoniali (conferimenti e versamenti in denaro, nonché accantonamenti di utili a riserva) rilevanti ai fini della base di calcolo dell’agevolazione e registrati nel 2021 medesimo.

Così, se ad esempio una srl provvede nel 2021 ad accantonare a riserva l’utile del 2020, pari a 500.000,00 euro, o riceve nel 2021 dai soci conferimenti in denaro per identico ammontare:

- il reddito detassato è pari a 75.000,00 euro (500.000,00 × 15%);

- a tale importo corrisponde un risparmio in termini di IRES pari a 18.000,00 euro (75.000,00 × 24%).

Per le società di capitali, in particolare, il risparmio è pari al 3,6% degli incrementi patrimoniali rilevati nel 2021. Tali incrementi rilevano per l’intero ammontare, sempre limitatamente al 2021, indipendentemente dalla data di versamento (la quale potrebbe quindi essere, ad esempio, anche il 31.12.2021). È però previsto un limite massimo di 5 milioni di euro, per cui, sempre prendendo a riferimento il caso delle società di capitali, il risparmio d’imposta massimo ammonta a 180.000,00 euro.

Fruizione del beneficio sotto forma di credito d’imposta: In alternativa alla riduzione dell’IRPEF o dell’IRES da versare a saldo nel 2022 con riferimento al 2021, è possibile trasformare il reddito detassato in credito d’imposta, da utilizzare in compen¬sa¬zione (riprendendo l’esempio sopra proposto, anche il credito ammonterebbe a 18.000,00 euro).

Il credito d’imposta può essere utilizzato dal giorno successivo a quello dell’avvenuto versamento del conferimento in denaro, o dal giorno successivo a quello della delibera di destinazione a riserva dell’utile di esercizio, anche se occorre al riguardo un provvedimento attuativo dell’Agenzia delle Entrate.

Tutto quello che c'è da sapere sugli aiuti

Tutto quello che c'è da sapere sugli aiuti

Iva, termini di emissione delle note di variazione in diminuzione

L’art. 18 del DL 73/2021 modifica la disciplina dei termini di emissione delle note di variazione IVA, nel caso in cui il cessionario o committente sia assoggettato a una procedura concorsuale. La nuova disciplina si applica alle sole procedure avviate a decorrere dal 26.5.2021 (data di entrata in vigore del DL 73/2021). A differenza della disciplina previgente, ai fini dell’emissione delle note di variazione in diminuzione, non è più necessario attendere il verificarsi dell’infruttuosità della procedura, ma è possibile rettificare l’IVA mediante la nota di variazione già alla data in cui il debitore viene assoggettato alla procedura.

Nello specifico, il nuovo co. 10-bis dell’art. 26 del DPR 633/72 identifica il momento da cui il de¬bitore si considera assoggettato a una procedura concorsuale, vale a dire rispettivamente:

- la data della sentenza dichiarativa del fallimento;

- la data del provvedimento che ordina la liquidazione coatta amministrativa;

- la data del decreto di ammissione alla procedura di concordato preventivo;

- la data del decreto che dispone la procedura di amministrazione straordinaria delle grandi imprese in crisi.

Nell’ipotesi in cui, successivamente all’assoggettamento alla procedura, il debitore paghi in tutto o in parte il corrispettivo, il cedente o prestatore è tenuto a emettere nota di variazione IVA in au¬mento. A sua volta, il cessionario o committente potrà esercitare il diritto alla detrazione dell’im¬posta, ai sensi dell’art. 19 co. 1 del DPR 633/72, previa registrazione della nota di variazione.

Iva, percentuali di compensazione per cessioni di bovini e suini

Al fine di agevolare i

produttori agricoli che determinano la detrazione Iva in modo forfetario in base al regime speciale di cui all’art. 34 del DPR 633/72, le percentuali di compensazione appli¬cabili nel 2021 alle cessioni di animali vivi della specie bovina e suina vengono fissate, entrambe, al 9,5% (art. 68 co. 1 e 2 del DL 73/2021). In base alle disposizioni previgenti tali percentuali erano fissate, rispettivamente, al 7,65% e al 7,95%. Per effetto delle nuove disposizioni, dunque, i produttori agricoli in regime IVA speciale che ef¬fettuano cessioni di bovini e/o suini vivi possono portare in detrazione un importo forfetario maggiore.

Si sottolinea che la nuova percentuale è applicabile per la sola annualità 2021.

Fondo di Garanzia Pmi

La garanzia prestata dal Fondo di Garanzia PMI è prorogata al 31.12.2021. Dall’1.7.2021 la garanzia opererà con le seguenti modalità:

- le garanzie per operazioni di valore superiore ai 30.000,00 euro (art. 13 co. 1 lett. c) del DL 23/2020) sono concesse nella misura massima dell’80% (anziché del 90%);

- il termine massimo di durata delle operazioni che fruiscono del regime di intervento straordinario è innalzato a 120 mesi, previa notifica e autorizzazione della Commissione europea. La misura si applica anche alle operazioni già garantite, salve le necessarie autorizzazioni e nel rispetto del limite massimo di 120 mesi di durata dell’operazione;

- le garanzie per operazioni fino a 30.000,00 euro (art. 13 co. 1 lett. m) del DL 23/2020) sono ridotte dal 100% al 90% e potrà essere applicato un tasso di interesse diverso. La garanzia opera anche in favore degli enti non commerciali, compresi gli enti del Terzo settore e gli enti religiosi civilmente riconosciuti.

Proroga moratoria per le Pmi

L’art. 16 del DL 73/2021 proroga al 31.12.2021 la moratoria del rientro dalle esposizioni debitorie nei confronti di banche e intermediari finanziari (art. 56 co. 2 del DL 18/2020), limitatamente alla sola quota capitale (ove applicabile). La proroga opera su comunicazione dell’impresa beneficiaria, da effettuare entro il 15.6.2021.

Per ulteriori dettagi o approfondimenti ci si può rivolgere a:

Studio Perrucchini Ronzoni & PartnersPassaggio Canonici Lateranensi 1

24121 Bergamo

Tel 035 216100

Fax 035 249927

luca.ronzoni@sinapsisrl.it